Московский государственный университет печати. Бюджетный учет Организация бюджетного учета в бюджетном учреждении

Бюджетный учет представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении о состоянии финансовых и нефинансовых активов и обязательств Российской Федерации, субъектов Российской Федерации и муниципальных образований, а также операциях, приводящих к изменению вышеуказанных активов и обязательств. (БК РФ ст. 264.1)

Основными задачами бюджетного учета являются:

- - формирование полной и достоверной информации о состоянии активов и обязательств учреждений, а также о финансовых результатах их деятельности;

- - формирование полной и достоверной информации об исполнении бюджетов всех уровней бюджетной системы Российской Федерации;

- - обеспечение контроля за соответствием законодательству Российской Федерации операций, осуществляемых в ходе исполнения бюджетов всех уровней бюджетной системы Российской Федерации, а также контроля за состоянием активов и выполнением обязательств учреждений;

- - обеспечение внутренних и внешних пользователей отчетностью о состоянии активов и обязательств учреждений.

Порядок ведения бюджетного учета, распространяется на централизованные бухгалтерии, созданные при органах государственной власти Российской Федерации, органах государственной власти субъектов Российской Федерации, органах местного самоуправления и бюджетных учреждениях, а также на учреждения, создаваемые российскими академиями наук, имеющими государственный статус.

К особенностям бухгалтерского учета можно отнести: организация учета в разрезе статей бюджетной классификации; контроль исполнения сметы расходов; переход на казначейскую систему исполнения бюджетов; выделение в учете кассовых и фактических расходов; отраслевые особенности учета в учреждениях бюджетной сферы; строгая государственная учетная политика, реализуемая через Инструкцию; тесное переплетение классификатора доходов и расходов с новым планом счетов; новая форма ведения бюджетного учета (журналы операций); четкий учет расходов и доходов. бухгалтерский учет бюджет расход

Основными принципами ведения бухгалтерского учета в бюджетных организациях являются:

- - ведение бух. учета методом двойной записи;

- - непрерывность;

- - денежная оценка хозяйственных операций, активов и пассивов;

- - достоверность;

- - начисление;

- - предусмотрительность (осторожность);

- - преобладание содержания над формой;

- - сопоставимость показателей;

- - нейтральность финансовой отчетности;

- - соответствие доходов и расходов отчетного периода;

- - фактическая оценка активов и обязательств.

Принцип ведения бухгалтерского учета методом двойной записи означает, что хозяйствующий субъект должен вести регистрацию бухгалтерских операций на основе двойной записи. Система двойной записи заключается в том, что одна и та же сумма по одной и той же операции отражается на двух счетах бухгалтерского учета - в дебете одного и кредите другого.

Принцип непрерывности бухгалтерского учета означает, что хозяйствующий субъект является постоянно действующим и будет продолжать свою деятельность в течении неопределенного долгого периода времени, а также срок ведения бухгалтерского учета должен соответствовать сроку существования, хозяйствующего субъекта. Со дня прекращения своего существования, бюджетная организация прекращает ведение бухгалтерского учета.

Принцип денежной оценки хозяйственных операций, активов и пассивов означает, что все хозяйственные операции, события, активы и пассивы должны быть измерены в едином, однородном выражении - денежной оценке. В Республике Узбекистан денежным измерителем является сум и его доли - тиийн.

Принцип начисления бухгалтерского учета означает, что активы, пассивы, доходы, расходы, хозяйственные операции и события отражаются в бухгалтерском учете в момент их совершения. Финансовые отчеты, подготовленные на основе принципа начисления, информируют пользователей не только об операциях в прошлом с оплатой или получением денежных средств, а также об обязательствах по выплате денежных средств в будущем.

Принцип достоверности бухгалтерского учета означает, что информация является достоверной, когда в ней отсутствует существенная ошибка или предвзятость и на нее могут полагаться пользователи. Достоверность хозяйственных операций или событий должна быть подтверждена первичными учетными документами.

Принцип предусмотрительности (осторожности) предполагает, что в финансовой отчетности не должна допускаться завышенная оценка активов и доходов и заниженная оценка обязательств или расходов.

Принцип преобладания содержания над формой означает, что если информация в учетных документах и финансовой отчетности достоверно отражает содержание операций и событий, эта информация должна быть учтена и представлена в финансовой отчетности.

Принцип сопоставимости показателей бухгалтерского учета означает, что для того чтобы финансовая информация была полезной и содержательной, она должна быть сопоставимой за разные отчетные периоды. При изменении подходов представления отчетности в отчетном году информация за предшествующий период должна быть переклассифицирована для целей сопоставимости. Если по практическим соображениям переклассификация не может быть сделана, должны быть раскрыты причины и характер изменений, которые имели бы место в случае осуществления переклассификации.

Принцип нейтральности (бухгалтерской) финансовой отчетности означает, что информация, представляемая в финансовой отчетности, для обеспечения ее надежности должна быть свободной от предвзятости.

Принцип соответствия доходов и расходов отчетного периода означает, что в данном периоде отражаются только те расходы, которые обусловили получение доходов данного отчетного периода. Если между отдельными видами расходов и доходов трудно установить непосредственную зависимость, расходы распределяются между несколькими отчетными периодами в соответствии с какой-либо системой распределения.

Принцип фактической оценки активов и обязательств предполагает, что основой оценки активов и обязательств является их себестоимость или стоимость приобретения.

Понятность. Информация, представляемая в финансовых отчетах, должна быть понятна пользователям.

Значимость. Финансовая информация должна быть значимой для того, чтобы удовлетворять потребности пользователей в процессе принятия ими решений и помогать им в оценке событий операционной, финансовой и хозяйственной деятельности.

Существенность. Информация является существенной, если ее невключение или неправильное представление могут повлиять на экономические решения пользователей информации, принятых на основе финансовой отчетности. На значимость информации может оказывать влияние, как ее сущность, так и ее ценность (существенность).

Правдивое и беспристрастное представление. Финансовые отчеты должны создавать у пользователя правдивое и беспристрастное представление о финансовом положении, результатах операций, движении денежных средств хозяйствующего субъекта.

Завершенность. В целях обеспечения достоверности финансовых отчетов должна быть представлена информация в достаточно полном объеме.

Своевременность. При необоснованной задержке отчетной информации она теряет свою значимость. Для представления своевременной информации может возникнуть необходимость отчета до того, как все аспекты сделки или другого события будут известны, что нарушает достоверность. С другой стороны, если отчет откладывается до тех пор, пока все аспекты будут известны, даже очень надежная информация может принести пользователям незначительную пользу, поскольку они были вынуждены принимать решения ранее. В целях достижения баланса между значимостью и надежностью надо решить, как лучше всего удовлетворить потребности пользователей при принятии экономических решений.

Бухгалтерский учет - формирование документированной систематизированной информации об объектах, предусмотренных Федеральным законом от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», в соответствии с требованиями, установленными этим законом, и составление на ее основе бухгалтерской (финансовой) отчетности (п. 2 ст. 1 Закона № 402-ФЗ).

Правила ведения учета в учреждениях зависят от их статуса. Они устанавливаются исходя из правовых положений данных учреждений (в соответствии с Федеральным законом от 8 мая 2010 г. №83-ФЗ). Учреждения подразделяются на три типа:

- казенные;

- бюджетные;

- автономные.

На современном этапе развития бухгалтерского учета в бюджетных учреждениях можно выделить несколько уровней его нормативно-правового регулирования:

|

№ уровня |

Название уровня |

Законодательные акты и нормативные документы по бухгалтерскому учету |

|

Законодательный |

Законодательные акты, указы Президента РФ и постановления Правительства РФ |

|

|

Нормативный |

Положения (стандарты), приказы по бухгалтерскому учету и отчетности |

|

|

Методический |

Методические указания, планы счетов и инструкции по их применению, инструкции, комментарии, письма Минфина России и иных ведомств (главных распорядителей) |

|

|

Организационный |

Локальные рабочие документы, разработанные самой организацией |

Типы учреждений: сходства и различия

Отметим, что порядок финансирования зависит от типа учреждения (казенное, бюджетное, автономное). Эти учреждения могут финансироваться по двум схемам.

Первая - финансирование за счет средств соответствующего бюджета бюджетной системы РФ (применима к казенным учреждениям как к получателям бюджетных средств). Здесь предусмотрена сметная система финансирования.

Вторая - финансирование путем предоставления субсидий на выполнение государственных и муниципальных заданий (распространяется на бюджетные и автономные учреждения).

Рассмотрим основные характеристики всех учреждений.

|

Характеристики |

Казенное учреждение |

Бюджетное учреждение |

Автономное учреждение |

|

Финансовый документ |

Бюджетная смета учреждения |

Задание учредителя, план финансово-хозяйственной деятельности |

|

|

Финансовое обеспечение |

На основе бюджетной сметы |

Субсидии из бюджетной системы, а также иные источники поступлений (собственные доходы, средства ОМС и пр.) |

|

|

Финансовое обеспечение из бюджета |

В соответствии с бюджетной сметой |

Субсидии: |

В виде субсидий в соответствии с заданиями учредителя |

|

Право на иные доходы учреждения |

Перечисляет иные доходы в соответствующий бюджет бюджетной системы РФ |

Самостоятельно распоряжается доходами от оказания платных услуг |

Самостоятельно распоряжается иными доходами, в том числе средствами от использования целевого капитала |

|

Кассовое обслуживание |

Лицевой счет, открываемый в казначействе или финансовом органе |

Лицевой счет, счета и депозиты, открываемые в кредитных организациях |

Имущество и обязательства учреждений. Распоряжение и ответственность.

Порядок распоряжения имуществом зависит от вида имущества и типа того учреждения, которое его учитывает. За казенными, бюджетными и автономными учреждениями имущество . Они владеют и пользуются активами в соответствии с целями своей деятельности, назначением этого имущества в установленных законом пределах.

|

Характеристики |

Казенное учреждение |

Бюджетное учреждение |

Автономное учреждение |

|

Имущество учреждения |

Закрепляется на праве оперативного управления |

Закрепляется на праве оперативного управления |

Передается на праве оперативного управления |

|

Распоряжение имуществом |

Не вправе отчуждать имущество, закрепленное за собственником или приобретенное учреждением за счет средств, выделенных собственником |

Вправе распоряжаться имуществом, за исключением недвижимого и ценного движимого имущества, распоряжение которым осуществляется с согласия собственника |

|

|

Участие в капитале |

Не вправе участвовать в капитале других юридических и физических лиц |

Вправе с согласия собственника вносить деньги и иное имущество, за исключением недвижимого и иного ценного движимого имущества, в уставный (складочный) капитал других юридических лиц и выступать их учредителем или участником |

Вправе с согласия собственника вносить денежные средства и иное имущество в уставный (складочный) капитал других юридических лиц и выступать их учредителем или участником |

|

Заключение крупных сделок |

С согласия органа, наделенного функциями и полномочиями учредителя |

С предварительного согласия соответствующего органа, осуществляющего функции и полномочия учредителя бюджетного учреждения |

С предварительного одобрения наблюдательного совета автономного учреждения |

|

Ответственность по обязательствам |

Отвечает денежными средствами, а при их недостаточности по долгам отвечает собственник |

Отвечает имуществом (кроме недвижимого и особо ценного), собственник не отвечает по обязательствам учреждения |

Отвечает имуществом (кроме недвижимого и особо ценного), собственник не отвечает по долгам учреждения |

|

Отчетность по деятельности и имуществу |

Отчеты о деятельности и об использовании закрепленного за учреждением имущества в соответствии с Инструкциями о порядке составления и представления отчетности |

||

Организация бухгалтерского учета в учреждениях

Все учреждения должны вести бухгалтерский учет на основании нормативных документов. Порядок применения нормативных актов также зависит от типа учреждения.

Основным локальным актом, регламентирующим организацию и ведение бухгалтерского учета в конкретном казенном, бюджетном или автономном учреждении, является учетная политика.

Для наглядности рассмотрим все три типа:

|

Характеристики |

Казенное учреждение |

Бюджетное учреждение |

Автономное учреждение |

|

Общие требования по ведению учета |

Приказ Минфина России от 1 декабря 2010 г. № 157н «Об утверждении Единого плана счетов бухгалтерского учета... и Инструкции по его применению» |

||

|

Инструкция по применению Плана счетов |

Приказ Минфина России от6 декабря 2010 г. №162н «Об утверждении Плана счетов бюджетного учета и Инструкции по его применению» |

Приказ Минфина России от 16 декабря 2010 г. №174н «Об утверждении Плана счетов бухгалтерского учета бюджетных учреждений и Инструкции по его применению» |

Приказ Минфина России от 23 декабря 2010 г. №183н «Об утверждении Плана счетов бухгалтерского учета автономных учреждений и Инструкции по его применению» |

|

Применение бюджетной классификации* |

Приказ Минфина России от 01 июля 2013 г. № 65н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» |

||

|

Регистры учета |

Приказ Минфина России от 15 декабря 2010 г. № 173н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственных органов), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными академиями наук, государственными (муниципальными) учреждениями и Методических указаний по их применению» |

||

|

Отчетность |

Приказ Минфина России от 28 декабря 2010 г. №191н «Об утверждении Инструкции о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской Федерации» |

Приказ Минфина России от 25 марта 2011 г. №33н «Об утверждении Инструкции о порядке составления и представления годовой, квартальной отчетности государственных (муниципальных) бюджетных и автономных учреждений» |

|

* При осуществлении операций бюджетными и автономными учреждениями применяются коды классификации операций сектора государственного управления согласно разделу V Указаний о порядке применения бюджетной классификации РФ. Также бюджетное учреждение вправе вводить дополнительные аналитические коды счетов, обеспечивающих формирование в бухгалтерском учете дополнительной информации, необходимой внутренним и внешним пользователям бухгалтерской отчетности.

Основные требования к ведению учета

Ответственность за организацию бухгалтерского учета в учреждениях и выполнение норм законодательства несет руководитель. В случае разногласий между руководителем (уполномоченным им лицом) и главным бухгалтером по отдельным хозяйственным операциям данные отражают в бухгалтерском учете с письменного распоряжения руководителя (уполномоченного им на то лица).

Принципы бухгалтерского учета учреждениями, финансовыми органами и органами, осуществляющими кассовое обслуживание, определены Инструкцией по применению Единого плана счетов.

Бухгалтерский учет ведется методом двойной записи.

Счета учета должны быть включены в рабочий план счетов субъекта учета и взаимосвязаны. Рабочий план счетов разрабатывается и утверждается на основании соответствующего Плана счетов и Инструкции по его применению. Об этом сказано в пункте 21 Инструкции по применению Единого плана счетов. Рабочий план счетов утверждается в составе учетной политики учреждения (как отдельное приложение) или его можно закрепить отдельным внутренним нормативным актом (приказом руководителя). Хозяйственная операция на счетах учета отражается строго на основании первичных учетных документов.

При ведении бюджетного учета применяют метод начисления (результаты операций признаются по факту их совершения).

С 1 января 2013 года вступил в силу Федеральный закон от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», который уточнил терминологию, используемую в законодательстве РФ о бухучете. Согласно статье 2 этого закона, его положения распространяются и на государственные органы, органы местного самоуправления, органы управления государственных внебюджетных фондов и территориальных государственных внебюджетных фондов. Кроме того, пунктом 2 статьи 2 Закона № 402-ФЗ установлено, что его положения применяются при ведении бюджетного учета активов и обязательств РФ, субъектов РФ и муниципальных образований, операций, изменяющих указанные активы и обязательства, а также при составлении бюджетной отчетности.

Исправление ошибок

Ошибки, обнаруженные в регистрах бухгалтерского учета, исправляют в следующем порядке.

1. Если ошибка за отчетный период выявлена до представления отчетности и не требует корректировок в журнале операций, неточную запись зачеркивают (но так, чтобы можно было прочитать зачеркнутое). Далее над зачеркнутым указывают верные данные. Одновременно на полях регистра бухучета, в который вносится исправление, против соответствующей строки делается надпись «Исправлено» (ее визирует главный бухгалтер своей подписью).

2. Если ошибка выявлена до сдачи бухгалтерской отчетности, но требует внесения изменений в журнал операций, в зависимости от характера ошибки оформляется бухгалтерская запись способом «красное сторно» или дополнительная бухгалтерская запись (причем последним днем отчетного периода).

3. Если ошибка обнаружена в регистрах бухгалтерского учета за тот период, за который отчетность уже представлена, в зависимости от характера ошибки вносится бухгалтерская запись способом «красное сторно» или дополнительная бухгалтерская запись (на дату обнаружения ошибки).

Обратите внимание: во втором и третьем случаях исправление ошибок оформляют Cправкой (ф. 0504833), в которой делают ссылку на номер и дату исправляемого журнала

Группировка хозяйственных операций в рамках Единого плана счетов

При отражении операций в учете бухгалтерские записи зависят от типа учреждения.

Так, казенные учреждения, финансовые органы и органы, осуществляющие кассовое обслуживание, применяют Единый план счетов и План счетов по бюджетному учету. Бюджетные учреждения используют в работе Единый план счетов и План счетов бухгалтерского учета для бюджетных учреждений.

Дополнительно отметим, что автономные учреждения применяют План счетов бухгалтерского учета, соответствующий типу данного учреждения.

На основании общих норм утверждается рабочий план счетов бухгалтерского учета.

Коды аналитического счета

Каждый счет Плана счетов имеет 26 знаков. Аналитические коды в номере счета рабочего плана счетов отражают в специальном порядке.

А именно:

- в разрядах 1-17 - аналитический код по классификационному признаку поступлений и выбытий;

- в разряде 18 - код вида финансового обеспечения (деятельности);

- в разрядах 19-23 - синтетический код счета Единого плана счетов;

- в разрядах 24-26 - аналитический код вида поступлений, выбытий объекта учета (коды КОСГУ).

|

Номер счета бюджетного учета |

|||||||||

|

Аналитический код по бюджетной классификации |

Код вида деятельности |

Код синтетического счета |

Аналитический код по КОСГУ |

||||||

|

объекта учета |

группы |

вида |

|||||||

Код вида финансового обеспечения (деятельности) в разряде 18 аналитического счета может принимать значения от 1 до 9.

Государственные (муниципальные) учреждения, финансовые органы соответствующих бюджетов и органы, осуществляющие их кассовое обслуживание, используют следующие значения:

1 - деятельность, которая ведется за счет средств соответствующего бюджета бюджетной системы РФ (бюджетная деятельность);

2 - приносящая доход деятельность (собственные доходы учреждения);

3 - средства во временном распоряжении;

4 - субсидии на выполнение государственного (муниципального) задания;

5 - субсидии на иные цели;

6 - бюджетные инвестиции;

7 - средства по обязательному медицинскому страхованию.

Финансовые органы отражают операции, проведенные в рамках кассового обслуживания бюджетных и автономных учреждений и иных некоммерческих организаций, которые не являются участниками бюджетного процесса.

Для этого применяют такие коды:

8 - средства некоммерческих организаций на лицевых счетах в части операций с собственными средствами учреждения (организации), со средствами во временном распоряжении и с субсидией на выполнение государственного (муниципального) задания, учитываемых на лицевом счете учреждения (организации);

9 - средства некоммерческих организаций на отдельных лицевых счетах в части операций с субсидиями на иные цели и бюджетными инвестициями, учитываемых на отдельном лицевом счете.

Бюджетная классификация РФ

По своей природе классификация операций сектора государственного управления - это группировка операций, осуществляемых в секторе государственного правления, исходя из их экономического содержания.

Классификация доходов бюджетов

Структура 20-значного кода классификации доходов бюджетов представлена в виде четырех составных частей:

1) главный администратор доходов бюджета (разряды 1-3);

2) вид доходов (группа, подгруппа, статья, подстатья, элемент) (разряды 4 -13);

3) подвид доходов (разряды 14-17);

4) классификация операций сектора государственного управления, относящихся к доходам бюджетов (разряды 18-20).

Структура кода классификации доходов бюджетов

|

Код главного администратора доходов бюджета |

Код вида доходов бюджетов |

Код подвида доходов бюджетов |

Код классификации операций сектора государственного управления, относящихся к доходам бюджетов |

||||||||||||||||

|

группа доходов |

под-группа доходов |

статья доходов |

подстатья доходов |

элемент доходов |

|||||||||||||||

Код главного администратора доходов бюджета состоит из трех разрядов. Он устанавливается законом (решением) о бюджете. Закрепление за главными администраторами доходов бюджета кодов классификации доходов бюджетов производится исходя из осуществляемых ими полномочий по предъявлению требований о передаче публично-правовому образованию имущества, в том числе денежных средств.

Код вида доходов (разряды 4-13 кода классификации доходов бюджетов) состоит из 10 знаков и включает:

- группу (разряд 4);

- подгруппу (разряды 5, 6);

- статью (разряды 7, 8);

- подстатью (разряды 9-11);

- элемент (разряды 12, 13).

Группа доходов имеет следующие значения:

- 100 - налоговые и неналоговые доходы;

- 200 - безвозмездные поступления.

Дальнейшая детализация кода вида доходов бюджетов осуществляется в разрезе соответствующих статей и подстатей согласно Указаниям о порядке применения бюджетной классификации Российской Федерации, утвержденным приказом Минфина России от 01 июля 2013 г. № 65н.

В разрядах 18-20 кода классификации доходов бюджетов применяется КОСГУ (приложение 4 к Указаниям о порядке применения бюджетной классификации РФ). Данная группировка отображает экономическое содержание операций, проводимых в секторе государственного управления.

Классификация расходов бюджетов

Группировка расходов бюджетов всех уровней представляет собой классификацию расходов бюджета.

|

Главный распорядитель бюджетных средств |

Раздел |

Подраздел |

Целевая статья |

Вид расходов |

Статья (подстатья) классификации операций сектора государственного управления, относящихся к расходам бюджетов |

||||||||||||||

|

программа |

подпрограмма |

||||||||||||||||||

Главные распорядители (разряды 1-3). Перечень приведен в приложении 9 к приказу №65н и устанавливается законом (решением) о соответствующем бюджете в составе ведомственной структуры расходов.

Разделы, подразделы (разряды 4-7). В классификации расходов бюджетов 14 разделов.

Они отражают направление финансовых ресурсов на выполнение основных функций государства. Разделы детализированы подразделами, конкретизирующими направление бюджетных средств на выполнение функций государства в пределах разделов.

Пример классификации расходов бюджетов

Раздел 0700 «Образование» состоит из девяти подразделов. Он аккумулирует расходы на целенаправленный процесс воспитания и обучения в интересах человека, общества, государства. Так, по подразделу 0702 «Общее образование» отражаются расходы на начальное общее, основное общее, среднее (полное) общее образование. Здесь же указаны затраты на содержание и обеспечение учебного процесса общеобразовательных учреждений, учреждений по внешкольной работе с детьми, специальных (коррекционных) учреждений.

Целевые статьи. Код целевой статьи состоит из семи знаков - разряды 8-14 20-значного кода классификации расходов бюджетов. При этом разряды 11 и 12 предназначены для кодировки программы соответствующей целевой статьи, а разряды 13 и 14 - для кодировки подпрограммы, конкретизирующей (при необходимости) направления расходования средств в рамках программы.

Виды расходов (разряды 15- 17) детализируют направления финансирования расходов бюджетов как по целевым статьям, так и по целевым программам расходов бюджетов.

Перечни видов расходов, применяемых в бюджетах субъектов РФ и местных бюджетах, формирует соответствующий финансовый орган исходя из расходных обязательств, подлежащих исполнению за счет средств соответствующих бюджетов.

В разрядах 18-20 кода классификации расходов бюджетов приводятся статьи и подстатьи КОСГУ (содержатся в приложении 4 к Указаниям о порядке применения бюджетной классификации РФ).

Классификация источников финансирования дефицитов бюджетов

Код классификации источников финансирования дефицитов бюджетов состоит из 20 разрядов и включает:

- код главного администратора источников финансирования дефицитов бюджетов (разряды 1-3);

- коды группы, подгруппы, статьи и вида источника финансирования дефицитов бюджетов (разряды 4 -17);

- код классификации операций сектора государственного управления, относящихся к источникам финансирования дефицитов бюджетов (разряды 18-20).

|

Главный администратор источников финансирования дефицитов бюджетов |

Группа |

Подгруппа |

Статья |

Вид источников |

Статья (подстатья) классификации операций сектора государственного управления, относящихся к источникам финансирования дефицитов бюджетов |

||||||||||||||

|

подстатья |

элемент |

||||||||||||||||||

Перечень главных администраторов источников финансирования дефицитов бюджетов утверждается законом (решением) о соответствующем бюджете.

Группы и подгруппы (разряды 4- 7) установлены бюджетным законодательством Российской Федерации и являются едиными для бюджетов бюджетной системы Российской Федерации, например 4600 - «Прочие кредиты (бюджетные ссуды)».

Дальнейшая детализация подгрупп кода источников финансирования дефицитов бюджетов производится посредством статей и видов источников финансирования дефицитов бюджетов.

При этом шестизначный код статьи источников финансирования дефицитов бюджетов детализирован подстатьей и элементом - соответственно разряды 3, 4 и 5, 6 ее шестизначного кода.

Элемент источников финансирования дефицитов бюджетов отражает принадлежность источника финансирования дефицита бюджета к соответствующему бюджету бюджетной системы, например код элемента источников финансирования дефицитов бюджетов:

- 01 - федеральный бюджет;

- 10 - бюджет поселения.

В рамках вида источника (разряды 14-17) обеспечивается (при необходимости) дальнейшая детализация подстатей источников финансирования с учетом специфики исполнения соответствующих бюджетов.

В разрядах 18-20 20-значного кода классификации источников финансирования дефицитов бюджетов указываются статьи и подстатьи КОСГУ.

Синтетические счета объекта учета

Использование бюджетной классификации при отображении хозяйственных операций учреждений позволяет организовать аналитический учет.

Данные бухгалтерского учета о видах имущества, обязательств и хозяйственных операций по определенным экономическим признакам обобщаются на синтетических счетах (разряды 19-23 номера счета).

По существу учреждения работают с девятью знаками бюджетного счета, а 17 знаков - это бюджетная классификация, которая будет повторяться в однородных операциях.

Структура Единого плана счетов

Единый план счетов состоит из пяти разделов, которые сгруппированы по экономическому содержанию.

В первом разделе - «Нефинансовые активы» - представлены счета для учета основных средств, нематериальных и непроизведенных активов, амортизации, материальных запасов, вложений в нефинансовые активы, нефинансовых активов в пути и нефинансовых активов имущества казны.

Во втором разделе - «Финансовые активы» - сосредоточены счета для учета денежных средств учреждения, средств на счетах бюджетов (органа казначейства), финансовых вложений, расчетов, а также вложений в финансовые активы.

В третьем разделе - «Обязательства» - представлены счета для учета расчетов с кредиторами, по принятым обязательствам, прочих расчетов с кредиторами, внутренних расчетов по поступлениям и по выбытиям из бюджета.

В четвертом разделе - «Финансовый результат» - представлены счета для учета доходов и расходов, доходов и расходов будущих периодов и отражения финансового результата прошлых периодов.

В пятом - «Санкционирование расходов бюджетов» - сосредоточены счета для отражения информации о лимитах полученных и переданных бюджетных обязательств, а также о бюджетных ассигнованиях, суммах утвержденных сметой доходов и расходов по приносящей доход деятельности (планом финансово-хозяйственной деятельности учреждения), о принятых обязательствах (денежных обязательствах).

На забалансовых счетах учитываются:

- ценности, не закрепленные за учреждением на праве оперативного управления (арендованные основные средства, нефинансовые активы и т. п.);

- материальные ценности, которые учитываются вне балансовых счетов;

- расчеты;

- обязательства, ожидающие исполнения, а также дополнительные аналитические данные о проведенных операциях, необходимые для раскрытия сведений об исполнении бюджета в бюджетной отчетности.

Учетная политика учреждения

Под учетной политикой учреждения для целей бухгалтерского учета понимается принятая им совокупность способов ведения бухгалтерского учета: первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов финансово-хозяйственной деятельности. Кроме способов ведения бухгалтерского учета следует определить (в тех случаях, когда это допускается Налоговым кодексом РФ) способы исчисления налоговой базы и расчета каждого конкретного налога.

Учетная политика утверждается приказом или распоряжением руководителя учреждения (как лица, ответственного за организацию и состояние бухгалтерского учета).

Показатели учетной политики

В учетной политике учреждения для целей бухгалтерского учета утверждаются (п. 6 Инструкции № 157н):

- рабочий план счетов бухгалтерского учета, содержащий применяемые счета бухгалтерского учета для ведения синтетического и аналитического учетов;

- методы оценки отдельных видов имущества и обязательств;

- порядок проведения инвентаризации имущества и обязательств;

- правила документооборота и технология обработки учетной информации, в том числе порядок и сроки передачи первичных (сводных) учетных документов в соответствии с утвержденным графиком документооборота для отражения в бухгалтерском учете;

- формы первичных (сводных) учетных документов, применяемых для оформления хозяйственных операций, по которым законодательством РФ не установлены обязательные для их оформления формы документов. При этом утвержденные учреждением формы документов должны содержать обязательные реквизиты первичного учетного документа, предусмотренные абзацем 2 пункта 7 Инструкции № 157н;

- порядок организации и обеспечения (осуществления) учреждением внутреннего финансового контроля;

- иные решения, необходимые для организации и ведения бухгалтерского учета.

Учреждение формирует учетную политику исходя из особенностей своей структуры, отраслевых и иных особенностей деятельности и выполняемых им полномочий.

Рекомендация: в учетной политике следует отражать только те способы (методы) ведения учета (бухгалтерского или налогового), в отношении которых законодательство предоставляет учреждению право выбора или оно самостоятельно в их определении.

Внесение изменений в учетную политику

Принятая учетная политика применяется последовательно из года в год. Корректировать ее можно только в случае:

- изменения законодательства;

- изменения нормативных актов органов, которые регулируют бухгалтерский учет;

- разработки учреждением новых способов ведения бухучета;

- существенного изменения условий деятельности учреждения (что чаще всего связано с реорганизацией или значительным изменением объемов деятельности).

Утверждение правил учета новой (не возникавшей ранее в учреждении) хозяйственной операции не является изменением учетной политики. В целях обеспечения сопоставимости данных бухгалтерского учета, а также для верного исчисления налогооблагаемой базы по налогам изменения учетной политики должны вводиться с начала финансового года. В пояснительной записке к бухгалтерской отчетности учреждениям этот факт надо отразить.

Учет - это составная часть управления экономическими процессами и объектами, сущность которого состоит в фиксации их состояния и параметров, сборе и накоплении сведений об экономических объектах и процессах, отражении этих сведений в учетных регистрах.

Бухгалтерский учет в сфере государственного управления носит название «бюджетный учет».

Бюджетный учет представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении о состоянии финансовых и нефинансовых активов и обязательств Российской Федерации, субъектов Российской Федерации и муниципальных образований (органов государственной власти, органов управления государственных внебюджетных фондов, органов управления территориальных государственных внебюджетных фондов, органов местного самоуправления и созданных ими бюджетных учреждений) и операциях, приводящих к изменению вышеуказанных активов и обязательств. Так определяется это понятие в Бюджетном Кодексе РФ и Инструкции по бюджетному учету, утвержденной приказом Минфина России от 10.02.06 г. №25н (в новой Инструкции, утвержденной приказом Минфина РФ от 30.12.2008 №148н, определение бюджетного учета не приводится ввиду его очевидности).

Кроме бюджетного (бухгалтерского) учета организации государственного сектора экономики должны осуществлять налоговый учет, а также возможно ведение управленческого учета в зависимости от сферы интересов организации и осуществляемой ею деятельности. Бюджетный, управленческий и налоговый учет представляет собой сложную информационно-технологическую систему, которая служит информационной базой для принятия управленческих решений.

К основным задачам бухгалтерского учета в бюджетных организациях относятся:

- формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой пользователям бухгалтерской отчетности;

- обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля за соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

- определение финансового результата деятельности бюджетного учреждения, фактическая оценка степени исполнения бюджета;

- контроль целевого расходования средств;

- предупреждение необоснованных затрат;

- обнаружение нарушения плановой и финансово-бюджетной дисциплины;

- контроль за наличием и сохранностью материальных и денежных средств;

- выявление скрытых резервов.

Проводимая реформа государственного сектора экономики отвела бюджетному учету особенную роль, так как он становится связующим звеном во взаимодействии всех участников бюджетного процесса.

Унификация учетных инструментов и интеграция счетов бюджетного учета и кодов бюджетной классификации в едином Плане счетов бюджетного учета позволяет оптимизировать систему отражения экономической информации, а также помогает проводить анализ активов, обязательств и операций по экономическим потокам. Действующий План счетов бюджетного учета позволяет формировать требуемую международными стандартами полную и прозрачную информацию. Кроме того, установлены единые правила и требования относительно ведения бюджетного учета всеми участниками бюджетного процесса РФ.

В настоящее время осуществляется непрерывное и активное реформирование бюджетного процесса. В бюджетное законодательство постоянно вносятся многочисленные изменения и дополнения, связанные с регулированием порядка применения бюджетной классификации, ведения учета, составления и представления отчетности бюджетными учреждениями, а также вносящие коррективы в документы, освещающие особенности налогообложения и уплаты НДС, налога на имущество организаций, ЕСН и др. Это обстоятельство требует повышенного внимания к изменениям в нормативных документах, регламентирующих бюджетный учет.

Рассмотрим комплекс основных документов, являющихся нормативной основой бухгалтерского учета в бюджетных организациях.

Единые методологические основы организации и ведения бухгалтерского учета в Российской Федерации регламентируются Федеральным законом «О бухгалтерском учете» от 21.11.1996 г. с последующими изменениями. Кроме того, современные требования ведения бюджетного учета и составления бюджетной отчетности определены в Инструкции по бюджетному учету, утвержденной приказом Минфина России от 30.12.2008 № 148н, зарегистрированном в Минюсте РФ 12.02.2009 № 13309, (далее - Инструкция №148н). С введением Инструкции № 148н была отменена Инструкция по бюджетному учету, утвержденная приказом Минфина России от 10.02.06 г. №25н, которая устарела в ходе меняющейся экономической ситуации.

Инструкция № 148н устанавливает единый порядок ведения бюджетного учета в органах государственной власти, органах управления государственных внебюджетных фондов, органах управления территориальных государственных внебюджетных фондов, органах местного самоуправления, бюджетных учреждениях, в органах, осуществляющих кассовое обслуживание исполнения бюджетов бюджетной системы Российской Федерации (далее - органы казначейства), а также в финансовых органах и органах управления государственных внебюджетных фондов и территориальных государственных внебюджетных фондов, осуществляющих составление и исполнение бюджетов (далее - финансовые органы).

Действие Инструкции по бюджетному учету №148н распространяется на правоотношения, возникшие с 1 января 2009 года.

Однако работникам бухгалтерских служб бюджетных учреждений при организации работы необходимо пользоваться не только упомянутым нормативным актом, но и, как уже отмечалось, оперативно отслеживать изменения законодательной и нормативной базы, в той или иной степени касающиеся механизма действия бюджетной системы. К подобным законодательным актам относятся Письма Министерства финансов РФ, а также ежегодный Федеральный закон «О Федеральном бюджете» на соответствующий период и другие документы.

Требования к ведению бюджетного учета регламентированы Федеральным законом «О бухгалтерском учете» от 21.11.1996 № 129-ФЗ (ред. от 03.11.2006) и нормативными документами по ведению бухгалтерского учета в бюджетных учреждениях, перечисленными выше. При этом основными являются следующие:

- Бухгалтерский учет имущества, обязательств и хозяйственных операций организаций ведется в валюте Российской Федерации - в рублях.

- Бухгалтерский учет ведется организацией непрерывно с момента ее регистрации в качестве юридического лица до реорганизации или ликвидации в порядке, установленном законодательством Российской Федерации.

- Организация ведет бухгалтерский учет имущества, обязательств и хозяйственных операций путем двойной записи на взаимосвязанных счетах бухгалтерского учета, включенных в рабочий план счетов бухгалтерского учета, сформированный на основании утвержденного Плана счетов бюджетного учета.

- Данные аналитического учета должны соответствовать оборотам и остаткам по счетам синтетического учета.

- Все хозяйственные операции и результаты инвентаризации подлежат своевременной регистрации на счетах бухгалтерского учета без каких-либо пропусков или изъятий.

Субъектами бюджетного учета являются все участники бюджетного процесса.

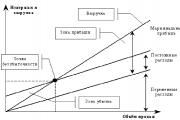

Объекты бюджетного учета определяются относительно используемого метода учета .

Вообще, в практике бухгалтерского учета известны четыре метода учета. Они выделены международной организацией бухгалтеров, занимающейся разработкой Международных стандартов финансовой отчетности (МСФО) в государственном секторе.

Кассовый метод применяется уже несколько столетий. Предусматривает регистрацию всех событий кассовых поступлений на счета бюджетов и кассовых выбытий со счетов бюджетов. При этом в рамках бухгалтерского учета никакие активы и обязательства, кроме средств бюджета, учету не подлежат. Кроме того, в кассовый учет обязательно внедрялся также учет бюджетных обязательств и бюджетных ассигнований, т. е. этапов санкционирования.

Модифицированный кассовый метод как вариант был использован в Инструкции об исполнении бюджета №15н. В данном случае в дополнение к простой регистрации денежных потоков и остатков средств бюджета были введены счета для регистрации некоторых дополнительных активов и для регистрации обязательств .

Модифицированный метод начислений, при котором операции регистрируются не по потокам денежных средств, а при их осуществлении сразу (начисляются доходы и расходы, признаются активы и обязательства). В данном случае имеет место одна особенность - метод не предусматривает начисления амортизации, т.е. нефинансовые активы либо активы, приобретаемые при модифицированном методе начислений, после их приобретения сразу списываются на расходы. Сделано это было для облегчения учета, однако породило проблему учета фактической стоимости активов.

Метод начислений, при котором все операции признаются в момент их возникновения, но все активы списываются на расходы в том периоде, в котором они используются, т.е. пропорционально в течение всего срока полезной службы, что связано с начислением амортизации.

Таким образом, по методу начислений объектами учета служат: активы, обязательства, доходы, расходы, финансовый результат, счета по учету санкционирования расходов и юридические обязательства.

По кассовому методу объектами учета являются: кассовые поступления, кассовые выбытия, финансовый результат и расчеты, финансовые активы и обязательства, связанные с кассовыми поступлениями и выбытиями, а также счета по учету санкционирования расходов и юридические обязательства.

Подробная классификация объектов бюджетного учета содержится в Плане счетов бюджетного учета, который действует согласно Инструкции по бюджетному учету №148н от 30.12.2008 г. и является единым для двух областей бюджетного учета:

- учета исполнения бюджетов;

- учета исполнения смет доходов и расходов бюджетных учреждений.

В настоящее время, согласно Инструкции по бюджетному учету №148н, метод начислений используется для учета операций по текущей деятельности бюджетными учреждениями (главными распорядителями, распорядителями, получателями бюджетных средств), а кассовый метод по-прежнему используется органами, организующими исполнение бюджетов (финансовыми органами) и органами, осуществляющими кассовое обслуживание исполнение бюджетов (органами казначейства) .

Согласно Федеральному закону «О бухгалтерском учете» от 21.11.96 № 129-ФЗ руководитель бюджетного учреждения обязан:

- согласовать с главным бухгалтером и утвердить перечень лиц, имеющих право подписывать первичные учетные документы. Напомним, что все документы, которыми оформляются хозяйственные операции с денежными средствами, подписываются руководителем организации и главным бухгалтером или уполномоченными ими на то лицами;

утвердить для организации работы бухгалтерской службы следующие локальные нормативные документы:

- рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для своевременного и полного ведения бухгалтерского учета и представления отчетности;

- формы первичных учетных документов для оформления хозяйственных операций, по которым не предусмотрены типовые формы, а также формы документов для внутренней бухгалтерской отчетности;

- порядок проведения инвентаризации и методы оценки видов имущества и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями и др.

Кроме того, согласно действующей Инструкции № 148н, руководитель (заместитель руководителя):

- обязан присутствовать при нанесении инвентарных номеров на объекты основных средств (п. 19 Инструкции № 148н);

- должен присутствовать при маркировке специальными штампами предметов мягкого инвентаря. При этом маркировочные штампы должны храниться у руководителя учреждения или его заместителя (п. 59 Инструкции № 148н);

- если в учреждении принято, что наличные денежные средства для выплаты заработной платы выдаются из кассы раздатчикам, то руководитель учреждения утверждает список этих лиц своим приказом. Его копия должна находиться в кассе учреждения, а с раздатчиками обязательно заключается договор о полной материальной ответственности (п. 105 Инструкции № 148н);

- при обнаружении пропажи или уничтожения первичных документов и регистров бюджетного учета руководитель учреждения должен приказом назначить комиссию по расследованию причин происшествия. Результаты работы комиссии оформляются актом, который утверждает руководитель (п. 6 Инструкции №148н).

Согласно п. 166 Инструкции № 148н авансы под отчет сотрудникам учреждения могут выдаваться только по распоряжению руководителя. Чтобы получить аванс, нужно подать письменное заявление, указав в нем назначение аванса и срок, на который выдаются подотчетные суммы.

Согласно Федеральному закону «О бухгалтерском учете» от 21.11.96 № 129-ФЗ (п. 2 ст. 6), руководитель в зависимости от объема учетной работы имеет право:

- учредить бухгалтерскую службу как структурное подразделение, возглавляемое главным бухгалтером;

- ввести в штат должность бухгалтера;

- передать на договорных началах ведение бухгалтерского учета централизованной бухгалтерии, специализированной организации или бухгалтеру-специалисту;

- вести бухгалтерский учет лично.

Другими нормативными документами, в том числе Бюджетным кодексом РФ, за руководителями бюджетных учреждений также закрепляются права получателей, в частности в пределах ассигнований, предусмотренных в утвержденной распорядителем смете доходов и расходов:

- получать в установленном порядке авансы на хозяйственные и другие нужды;

- разрешать выдачу авансов и заработной платы работникам учреждения;

- расходовать в соответствии с установленными нормами материалы, продукты питания и другие материальные ценности на нужды учреждения;

- утверждать авансовые отчеты подотчетных лиц, документы по инвентаризации, акты о списании пришедших в ветхость и негодность основных средств и других материальных ценностей в соответствии с действующим законодательством;

- решать другие вопросы, относящиеся к финансово-хозяйственной деятельности учреждения.

Кроме того, руководитель бюджетного учреждения имеет право на:

- заключение хозяйственных договоров (кроме случаев, когда действующим порядком предусмотрена централизованная поставка отдельных видов материальных запасов);

- принятие кадровых решений - прием и увольнение работников, повышение окладов, установление надбавок и доплат, разрешение на совмещение и совместительство, а также на заключение договоров гражданско-правового характера (с лицами, не являющимися работниками учреждений) - при наличии выделенных бюджетных ассигнований по соответствующей статье расходов.

Руководители несут ответственность:

- за организацию бухгалтерского учета в организациях, соблюдение законодательства при выполнении хозяйственных операций (п. 1 ст. 6 Закона № 129-ФЗ);

- за организацию хранения учетных документов, регистров бухгалтерского учета и бухгалтерской отчетности;

- за уклонение от ведения бухгалтерского учета, а также за искажение бухгалтерской отчетности и несоблюдение сроков ее представления и публикации (ст. 18 Закона № 129-ФЗ).

За указанные нарушения руководитель бюджетного учреждения может привлекаться к административной или уголовной ответственности в соответствии с законодательством РФ.

Согласно Федеральному закону «О бухгалтерском учете» от 21.11.96 № 129-ФЗ, главный бухгалтер обязан:

- обеспечивать соответствие осуществляемых хозяйственных операций законодательству РФ;

- обеспечивать контроль за движением имущества и выполнением обязательств.

Кроме того, главный бухгалтер:

- осуществляет организацию бухгалтерского учета хозяйственно-финансовой деятельности организации и контроль за экономным использованием материальных, трудовых и финансовых ресурсов, сохранностью собственности организации;

- руководит разработкой и осуществлением мероприятий, направленных на соблюдение государственной и финансовой дисциплины;

- организует учет поступающих денежных средств, товарно-материальных ценностей и основных средств, своевременное отражение на счетах бухгалтерского учета операций, связанных с их движением;

- организует учет исполнения смет расходов, реализации продукции, выполнения работ (оказания услуг), результатов хозяйственно-финансовой деятельности организации, а также финансовых, расчетных и кредитных операций;

- присутствует при нанесении инвентарных номеров на объекты основных средств (п. 19 Инструкции № 148н);

- должен присутствовать при маркировке специальными штампами предметов мягкого инвентаря (п. 59 Инструкции № 148н).

Согласно Инструкции №148н, подпись главного бухгалтера должна обязательно присутствовать:

- в денежных и расчетных документах, финансовых и кредитных обязательствах;

- в содержательной части авансового отчета;

- в оформляющей части таких документов, как Книга учета животных, Книга регистрации боя посуды, Книга учета бланков строгой отчетности, Реестр ценных бумаг, Книга учета материальных ценностей, оплаченных в централизованном порядке.

Главный бухгалтер вправе требовать от руководства создания необходимых условий для выполнения служебных обязанностей; вносить на рассмотрение руководства организации предложения по улучшению ее деятельности; запрашивать информацию и документы, необходимые для выполнения должностных обязанностей; привлекать к решению возложенных на него задач специалистов других отделов с согласия соответствующих руководителей.

Главный бухгалтер несет ответственность за формирование учетной политики учреждения, ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности (п. 2 ст. 7 Закона № 129-ФЗ).

В соответствии с Федеральным законом «О бухгалтерском учете» от 21.11.96 № 129-ФЗ (п. 2 ст. 6), бухгалтерский учет в учреждении может вести бухгалтерия, как структурное подразделение, возглавляемое главным бухгалтером. Если организация небольшая, то бывает достаточно одного штатного бухгалтера. Учреждение может и не иметь в своем штатном расписании ставки бухгалтеров. В этом случае, оплата услуг по ведению бухгалтерского учета производится на основе договора гражданско-правового характера. Руководитель организации может также вести бухгалтерский учет лично.

Особенностью передачи (полностью или частично) функций по ведению бухгалтерского учета в бюджетных учреждениях является то, что делается это, как правило, на основании решения собственника имущества - соответствующего главного распорядителя или распорядителя бюджетных средств.

Централизация бюджетного учета (то есть функционирование централизованных бухгалтерий) может осуществляться на основании конкретного нормативного распорядительного документа, принятого соответствующим органом государственной власти (министерством, ведомством, органом государственной власти субъекта РФ или органа местного самоуправления), если это не противоречит текущему законодательству.

Пример структуры бухгалтерии крупного бюджетного учреждения приведен в Приложении 2 .

Рассмотрим обязанности основных членов бухгалтерской группы бюджетного учреждения.

Заместитель главного бухгалтера по начислению заработной платы выполняет работы по начислению в установленном порядке всех видов заработной платы; осуществляет ввод данных для начисления заработной платы работникам предприятия в компьютерные системы (оклады, премии, приработки, материальная помощь, социальные льготы), выдачу справок работникам предприятия по вопросам начисления заработной платы и других выплат и удержания из них, обработку первичной документации по соответствующим участкам учета (приказы, листки о временной нетрудоспособности, премии, выплаты за сверхурочную работу, отпуска, распоряжения), начисление налоговых платежей в бюджеты различных уровней, отчисления во внебюджетные фонды, производит сверку по платежам с налоговыми органами, пенсионным фондам, фондом социального страхования, фондом обязательного медицинского страхования, а также осуществляет контроль за сохранностью бухгалтерских документов, подготовка данных для составления отчетности и оформление их для передачи в архив.

Заместитель главного бухгалтера по материальной части осуществляет учет основных средств, заполняет карточки с характеристикой на каждый объект основных средств, начисляет амортизацию, ведет учет материальных ценностей, принимает отчеты о расходе материалов, ведет оборотные ведомости и мемориальные ордера, заполняет договора о материальной ответственности с подотчетными лицами, осуществляет контроль за проведением инвентаризаций товарно-материальных ценностей.

Данный работник бухгалтерии вместо главного бухгалтера может присутствовать при нанесении инвентарных номеров на объекты основных средств (п.19 Инструкции № 148н), а также при маркировке специальными штампами предметов мягкого инвентаря (п.59 Инструкции № 148н).

Заместитель главного бухгалтера по материальной части вправе требовать от подотчетных лиц надлежащего хранения и учета материальных ценностей, проводить ревизии, вносить предложения по совершенствованию работы, связанной с выполнением обязанностей, предусмотренной должностной инструкцией.

Заместитель главного бухгалтера финансовой группы ведет работу по обеспечению строгого соблюдения финансовой дисциплины, смет административно-хозяйственных и других расходов, законности списания с бухгалтерского баланса дебиторской задолженности и других потерь; осуществляет подготовку платежных поручений и контроль за своевременной оплатой по ним, оформление первичной документации (обработка и оплата счетов, счетов-фактур поставщиков), выставление счетов, счетов-фактур, актов клиентам, контроль оплаты клиентами счетов (ежедневно), контроль возврата актов выполненных услуг от клиентов, участвует в проведении экономического анализа хозяйственно-финансовой деятельности организации по данным бухгалтерского учета и отчетности в целях выявления экономии бюджетных средств.

Бухгалтер-кассир осуществляет операции по приему, учету, выдаче и хранению денежных средств, денежных документов и бланков строгой отчетности с обязательным соблюдением правил, обеспечивающих их сохранность; оформляет документы и получает в соответствии с установленным порядком денежные средства в банке по чекам организации; осуществляет выдачу из кассы наличных денег и бланков строгой отчетности работникам предприятия; сдает в соответствии с установленным порядком денежные средства в банк, получает в банке выписки по расчетному счету, обеспечивает бесперебойную работу касс предприятия, контролирует отсутствие нарушений правил торговли в работе касс, составляет кассовую отчетность, принимает все меры для обеспечения сохранности вверенных ему денежных средств и денежных документов и предотвращения ущерба.

Бухгалтер-кассир несет ответственность:

- за ненадлежащее исполнение или неисполнение своих должностных обязанностей, предусмотренных должностной инструкцией - в пределах, определенных действующим трудовым законодательством Российской Федерации;

- за правонарушения, совершенные в процессе осуществления своей деятельности - в пределах, определенных действующим административным, уголовным и гражданским законодательством Российской Федерации;

- за причинение материального ущерба - в пределах, определенных действующим трудовым и гражданским законодательством Российской Федерации.

Ведущие бухгалтера выполняют следующие функциональные обязанности:

- Осуществление приема и контроля первичной документации по соответствующим участкам бухучета и подготовка их к счетной обработке.

- Оформление первичной документации.

- Осуществляет приём и обработку документов для начисления заработной платы, ведёт лицевые счета сотрудников и карточки персонифицированного учёта налогов, готовит расчётно-платёжные и платёжные ведомости и представляет их для проверки главному бухгалтеру.

- Ведение складского учета, анализ дебиторской и кредиторской задолженности перед поставщиками, акты сверки с поставщиками.

- Ведение участка «услуги сторонних организаций», анализ дебиторской и кредиторской задолженности, акты сверки со сторонними организациями.

- Составление книги покупок.

- Подготовка данных по соответствующим участкам бухгалтерского учета для составления отчетности.

- Оформление бухгалтерских документов для их архивирования.

- Выполнение работ по формированию, ведению и хранению бухгалтерской информации.

Кассиры осуществляют контроль за исправностью и правильной эксплуатацией контрольно кассовых машин, записывают показания счетчиков, получают от покупателей деньги за товары, осуществляют продажу входных билетов и талонов на оказание услуг, готовят денежную выручку по окончании рабочего дня, составляют кассовый отчет и сдают выручку бухгалтеру-кассиру вместе с кассовым отчетом. Нигде, никогда и ни в какой мере не разглашает известные ему сведения об операциях по хранению ценностей, их отправке, перевозке, охране, сигнализации, а также служебных поручениях по кассе.

Кассиры имеют право вносить предложения по совершенствованию работы, связанной с предусмотренными должностной инструкцией обязанностями; требовать от руководства учреждения оказания содействия в исполнении своих должностных обязанностей и прав.

Все операции, проводимые бюджетными учреждениями (финансовыми органами, органами казначейства), оформляются первичными документами, форма и перечень которых приводится в приложении № 2 к Инструкции по бюджетному учету № 148н. При этом все применяемые первичные документы подразделяются на 2 группы.

Первую группу составляют 20 унифицированных форм первичных документов класса 03 «Унифицированная система первичной учетной документации» Общероссийского классификатора управленческой документации (ОКУД).

Вторую группу формирует 21 специальная форма первичных документов, относящихся к классу 05 «Унифицированная система бюджетной финансовой, учетной и отчетной документации» ОКУД, с указаниями по их применению. Среди них:

- формы документов, связанные с бюджетной спецификой учета материальных ценностей;

- формы документов, связанные с бюджетной спецификой учета кассовых операций и заработной платы;

- Прочие специфические формы документов.

Перечень лиц, имеющих право подписи первичных учетных документов, утверждает руководитель организации по согласованию с главным бухгалтером. Документы, которыми оформляются хозяйственные операции с денежными средствами, подписываются руководителем организации и главным бухгалтером или уполномоченными ими на то лицами.

Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным - непосредственно после ее окончания. Своевременное и качественное оформление первичных учетных документов, передачу их в установленные сроки для отражения в бухгалтерском учете, а также достоверность содержащихся в них данных обеспечивают лица, составившие и подписавшие эти документы.

Все первичные документы, поступающие в бухгалтерию, должны подвергаться проверке работниками бухгалтерии. Бухгалтерская обработка документа, поступившего в бухгалтерию организации до записи данных в учетные регистры, проводится в три этапа.

На первом этапе проводится проверка документа по существу. Такая проверка заключается в установлении законности осуществляемых хозяйственных операций, целесообразности их проведения и взаимоувязке отдельных показателей документа. Документы по операциям, которые противоречат действующему законодательству и установленному порядку приемки, хранения и расходования денежных средств, товарно-материальных и других ценностей, не принимаются к бухгалтерскому учету и передаются главному бухгалтеру для принятия решения. Главный бухгалтер должен поставить в известность руководителя организации о незаконности хозяйственной операции.

На практике между руководителем организации и главным бухгалтером организации нередки случаи возникновения разногласий по поводу осуществления той или иной хозяйственной операции. В случае возникновения разногласий первичные учетные документы по таким операциям могут быть приняты к исполнению с письменного распоряжения руководителя организации, который несет всю ответственность за последствия осуществления таких операций и включения данных о них в бухгалтерский учет и отчетность.

На втором этапе проводится формальная проверка документа на наличие обязательных реквизитов, заключающаяся в установлении правильности использования бланка установленной формы, в проверке полноты и правильности заполнения всех необходимых реквизитов документа. В первичных документах в обязательном порядке должны присутствовать наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, их личные подписи и расшифровка подписей.

На третьем, заключительном этапе, проводится:

- группировка документов - процесс обработки документов, при котором документы группируются в пачки, однородные по экономическому содержанию документов. Целью группировки документов является подготовка сводных данных по движению отдельных видов имущества и обязательств организации за отчетный период;

- арифметическая проверка, состоящая в проверке арифметических результатов итогов и правильности отражения количественных и стоимостных показателей документов;

- таксировка, заключающаяся в переводе натуральных и трудовых измерителей в обобщающий денежный измеритель. Таксировка проводится непосредственно в первичном документе путем умножения соответствующего количества в натуральном измерителе на цену за одну единицу;

- контировка - процесс проставления в бухгалтерском документе корреспонденции счетов по хозяйственной операции, осуществленной на основании данного документа.

Документы, прошедшие проверку и принятые к учету, рекомендуется помечать отметкой, исключающей их повторное использование и формирование повторных бухгалтерских записей. Если первичные документы обрабатываются вручную, на документе проставляется дата записи в учетный регистр, при обработке документа с применением вычислительной техники на документе ставится оттиск штампа контролера, ответственного за обработку документа.

Что касается наличия печатей, то в соответствии с государственным стандартом «Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к оформлению документов» (ГОСТ Р6.30-2003), утвержденным постановлением Госстандарта России от 03 марта 2003 года № 65-ст, печать заверяет подлинность подписи должностного лица на документах, предусмотренных специальными нормативными актами, удостоверяющих права лиц, фиксирующих факты, связанные с финансовыми средствами или на копиях документов.

Печати должны присутствовать также там, где это предусмотрено учетной политикой предприятия (графиком документооборота), действующим законодательством, договором или соглашением сторон по обязательству (сделке).

Например, наличие печатей на актах приемки выполненных работ (услуг) необходимо в случае, если это определено условиями хозяйственного договора (письмо Госналогинспекции по г. Москве от 10 февраля 1995 года №11-13/2072 «О первичных документах по отражению хозяйственных операций»).

Все документы, приложенные к приходным и расходным кассовым ордерам, а также документы, послужившие основанием для начисления заработной платы, согласно Положению о документообороте, подлежат обязательному гашению штампом или надписью от руки «Получено» или «Оплачено» с указанием даты (числа, месяца, года).

Во все первичные документы не допускается внесение неоговоренных исправлений. Если в документе допущена ошибка, она исправляется корректурным способом. При составлении документа вручную, неправильная запись перечеркивается одной чертой так, чтобы можно было прочесть исправленный текст, сверху делается правильная запись, которая оговаривается надписью « исправлено» и подтверждается подписью лиц, подписавших документ, с указанием даты исправления. При составлении документа с помощью средств вычислительной техники, если ошибка обнаружена на стадии составления документа, документ следует переделать, если же ошибка обнаружена позже, исправление делается аналогичным способом.

Следует обратить особое внимание на то, что внесение исправлений в кассовые и банковские первичные учетные документы не допускается. Если в документе обнаружена ошибка, следует составить новый документ. Внесение исправлений в кассовую книгу допускается, исправления делаются корректурным способом и должны быть заверены кассиром и главным бухгалтером организации.

Запрещается использовать для записи простой карандаш.

Для осуществления контроля и упорядочения обработки данных о хозяйственных операциях на основе первичных учетных документов составляются сводные учетные документы.

Первичные и сводные учетные документы могут составляться на бумажных и машинных носителях информации. В последнем случае организация обязана изготовлять за свой счет копии таких документов на бумажных носителях для других участников хозяйственных операций, а также по требованию органов, осуществляющих контроль в соответствии с законодательством Российской Федерации, суда и прокуратуры.

Первичные учетные документы могут быть изъяты только органами дознания, предварительного следствия и прокуратуры, судами, налоговыми инспекциями и налоговой полицией на основании их постановлений в соответствии с законодательством Российской Федерации.

Для ведения бюджетного учета в учреждениях (финансовых органах, органах казначейства) применяются регистры, содержащие обязательные реквизиты и показатели (всего более 50-ти позиций), которые приведены в приложении № 3 к Инструкции №148н. Формы регистров бюджетного учета, учитывающие специфику исполнения соответствующего бюджета бюджетной системы Российской Федерации, а также правила их ведения, утверждаются органом, организующим исполнение соответствующего бюджета бюджетной системы Российской Федерации.

Данные проверенных и принятых к учету первичных учетных документов систематизируются по датам совершения операций (в хронологическом порядке) и отражаются накопительным способом в следующих регистрах бюджетного учета:

- Журнал операций по счету «Касса»;

- Журнал операций с безналичными денежными средствами;

- Журнал операций расчетов с подотчетными лицами;

- Журнал операций расчетов с поставщиками и подрядчиками;

- Журнал операций расчетов с дебиторами по доходам;

- Журнал операций расчетов по оплате труда;

- Журнал операций по выбытию и перемещению нефинансовых активов;

- Журнал по прочим операциям;

- Главная книга.

Записи в журналы операций осуществляются по мере совершения операций, но не позднее следующего дня после получения первичного учетного документа, как на основании отдельных документов, так и на основании группы однородных документов. Корреспонденция счетов в журнале операций записывается в зависимости от характера операций по дебету одного счета и кредиту другого счета.

Журналы операций подписываются главным бухгалтером и бухгалтером, составившим журнал операций.

По истечении месяца данные оборотов по счетам из журналов операций записываются в Главную книгу.

В органах казначейства и в финансовых органах ведется Журнал по прочим операциям, данные из которого записываются в Главную книгу ежедневно.

При кассовом обслуживании бюджетов бюджетной системы Российской Федерации органами казначейства учет операций ведется в отдельной Главной книге по каждому обслуживаемому бюджету на соответствующих счетах.

Исправление ошибок, обнаруженных в регистрах бюджетного учета, производится в следующем порядке:

- ошибка за отчетный период, обнаруженная до момента представления бухгалтерского баланса и не требующая изменения данных в журналах операций, исправляется путем зачеркивания тонкой чертой неправильных сумм и текста так, чтобы можно было прочитать зачеркнутое, и написания над зачеркнутым исправленного текста и суммы. Одновременно в регистре бюджетного учета, в котором производится исправление ошибки, на полях против соответствующей строки за подписью главного бухгалтера делается надпись «исправлено»;

- ошибочная запись, обнаруженная до момента представления бухгалтерского баланса и требующая изменений в журнале операций, в зависимости от ее характера, оформляется по способу «Красное сторно» и дополнительной бухгалтерской записью последним днем отчетного периода;

- ошибка, обнаруженная в регистрах бюджетного учета за отчетный период, за который бухгалтерская отчетность в установленном порядке уже представлена, оформляется по способу «Красное сторно» и дополнительной бухгалтерской записью датой обнаружения ошибки.

Дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно», оформляются Справкой (ф. 0504833), в которой делается ссылка на номер и дату исправляемого журнала операций, документа, обоснование внесения исправления.

По истечении каждого отчетного месяца первичные учетные документы, относящиеся к соответствующим журналам операций, должны быть подобраны в хронологическом порядке и сброшюрованы. При незначительном количестве документов брошюровку можно производить за несколько месяцев в одну папку (дело). На обложке следует указать: наименование учреждения (органа казначейства, финансового органа); название и порядковый номер папки (дела); отчетный период - год и месяц; начальный и последний номера журналов операций; количество листов в папке (деле).

В случае пропажи или уничтожения первичных учетных документов и регистров бюджетного учета руководитель учреждения назначает приказом комиссию по расследованию причин их пропажи или уничтожения.

При необходимости для участия в работе комиссии приглашаются представители следственных органов, охраны и государственного пожарного надзора.

Результаты работы комиссии оформляются актом, который утверждается руководителем учреждения. Копия акта направляется в вышестоящее учреждение (орган) по ведомственной принадлежности.

Организации обязаны хранить первичные учетные документы, регистры бухгалтерского учета и бухгалтерскую отчетность в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет.

Рабочий план счетов бухгалтерского учета, другие документы учетной политики, процедуры кодирования, программы машинной обработки данных (с указанием сроков их использования) должны храниться организацией не менее пяти лет после года, в котором они использовались для составления бухгалтерской отчетности в последний раз.

Ответственность за организацию хранения учетных документов, регистров бухгалтерского учета и бухгалтерской отчетности несет руководитель организации.

Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

Инвентаризация проводится учреждением (органом казначейства, финансовым органом) в соответствии с нормативными правовыми актами Министерства финансов Российской Федерации, где даются методические указания о порядке проведения инвентаризации имущества и финансовых обязательств организации и оформления ее результатов.

Порядок и сроки проведения инвентаризации определяются руководителем организации, за исключением случаев, когда проведение инвентаризации обязательно. Проведение инвентаризации обязательно:

- при передаче имущества в аренду, выкупе, продаже собственного имущества учреждения, а также при преобразовании государственного или муниципального унитарного предприятия;

- перед составлением годовой бухгалтерской отчетности;

- при смене материально ответственных лиц;

- при выявлении фактов хищения, злоупотребления или порчи имущества;

- в случае стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при реорганизации или ликвидации организации;

- в других случаях, предусмотренных законодательством Российской Федерации.

Выявленные при инвентаризации расхождения между фактическим наличием имущества и данными бухгалтерского учета отражаются на счетах бухгалтерского учета в следующем порядке:

- излишек имущества приходуется, и соответствующая сумма зачисляется на увеличение финансирования;

- недостача имущества и его порча в пределах норм естественной убыли относятся на издержки производства или обращения, сверх норм - на счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи имущества и его порчи списываются на уменьшение финансирования.

Перечень форм первичной учетной документации и регистров бюджетного учета с указанием обязательных реквизитов и показателей, необходимых для проведения инвентаризации в бюджетном учреждении приводится в Приложениях 2 и 3 к Инструкции по бюджетному учету № 148н.

Автоматизация бюджетного учета основывается на едином взаимосвязанном технологическом процессе обработки первичных учетных документов и отражения операций по соответствующим разделам Плана счетов бюджетного учета.

В условиях комплексной автоматизации бюджетного учета в учреждении операции формируются в базах данных используемого программного комплекса. При выведении регистров бюджетного учета на бумажные носители допускается отличие выходной формы документа (машинограммы) от утвержденной формы документа, при условии, что реквизиты и показатели выходной формы документа (машинограмме) содержат соответствующие реквизиты и показатели регистров бюджетного учета, предусмотренные Инструкцией №148н и утверждающим документом соответствующего финансового органа.

Требования, предъявляемые к программным средствам для автоматизации бухгалтерского учета бюджетных учреждений следующие:

- соответствует требованиям к ведению учета, регламентированным нормативными документами по ведению бухгалтерского учета в бюджетных учреждениях;

- оперативная поддержка законодательства;

- полнофункциональный комплекс готовых решений по автоматизации основных участков бюджетного учета;

- единый взаимосвязанный технологический процесс обработки документации по всем разделам учета с составлением баланса;

- работа в едином информационном пространстве;

- единый документооборот;

- однократный ввод данных;

- использование государственных классификаторов;

- обмен данными с казначейскими системами;

- обмен данными с системами типа «Клиент-Банк»;

- формирование бухгалтерской и налоговой отчетности в электронном виде;

- возможность подключения внешних отчетов, сохранение любой отчетной информации в виде excel-файлов;

- другое.

Вопросы для самопроверки:

- Что представляет собой бюджетный учет?

- Каковы основные задачи бюджетного учета?

- Какими нормативными документами регламентируется организация и ведение бюджетного учета?

- Перечислите основные требования к ведению бюджетного учета.

- Что представляет собой «метод начисления»?

- Каковы права, обязанности и ответственность руководителя бюджетного учреждения?

- Каковы права и обязанности главного бухгалтера бюджетного учреждения?

- Какие группы форм первичных учетных документов применяются бюджетными учреждениями?

- Какие требования предъявляются к оформлению первичных документов?